Im zweiten Teil möchte ich die Frage beantworten, warum ein Overlay-Management möglichst mit quantitativen Strategien umgesetzt werden sollte.

Unter quantitativen Strategien bzw. quantitativem Management versteht man die Anwendung von mathematischen, rationalen Methoden bei der Entscheidung über Positionierungen in einem Portfolio. Dabei sollen qualitative und subjektive Entscheidungen durch den Einsatz von objektiven Kriterien aus dem Entscheidungsprozess ausgeklammert werden. Zu diesem Zweck werden in der Regel Computer- und Software-Systeme eingesetzt. Die Entscheidung über konkrete Positionierungen im Rahmen eines Overlay-Managements sollte dementsprechend möglichst frei von menschlichen, subjektiven Einflüssen sein und sich ausschließlich auf objektive Kriterien stützen.

Wenn Menschen zwischen zwei oder mehreren Alternativen wählen müssen, entsteht eine kognitive Spannung:

„Soll ich den DAX-Future nun long, short oder flat gehen?“

Jede Alternative hat seine Vorteile und Nachteile und birgt entsprechend Chancen und Risiken. Im Rahmen des Abwägungsprozesses streben Menschen dabei nach Eindeutigkeit und Harmonie:

„Der Markt sieht gerade sehr günstig bewertet aus. Ich gehe den DAX-Future long.“

Unstimmigkeiten in der Wahrnehmung, im Denken und im Handeln werden als unangenehm empfunden. So führen beispielsweise Verluste zu Widersprüchen; sog. kognitiven Dissonanzen:

„Jetzt bin ich den DAX-Future long gegangen, aber der DAX fällt!“

Menschen sind Meister im Selbstbetrug und in der unbewussten Auflösung von Widersprüchen, die das Selbstbild bedrohen. Eine typische, unbewusst eingesetzte Strategie, um die eigene Entscheidung zu rechtfertigen, ist die sogenannte selektive Wahrnehmung. Hierbei werden Informationen so verarbeitet, dass sie zur eigenen Entscheidung bzw. den eigenen Vorstellungen passen, d.h. neue Informationen werden unbewusst überbewertet, umgedeutet, heruntergespielt oder auch ignoriert mit eventuell schwerwiegenden Folgen:

„Der DAX ist zu stark gefallen; sieht ziemlich überverkauft aus. Das ist ein perfekter Zeitpunkt, um meine Long-Position zu verdoppeln!“

Um das Selbstbild zu schützen, hat das menschliche Gehirn eine Reihe ausgefeilter Mechanismen entwickelt. So werden beispielsweise erfolgreiche Positionierungen selbstverständlich der eigenen Fähigkeit zugerechnet:

„Der DAX steigt! Ich hab’s einfach drauf!“

Misserfolge hingegen werden sehr gerne anderen oder den Umständen zugeordnet:

„Der DAX fällt weiter! Der Markt ist einfach irrational!“

Damit kognitive Dissonanzen jedoch überhaupt erst entstehen können, ist eine emotionale Bindung zur getroffenen Entscheidung erforderlich. Je größer diese emotionale Bindung, desto größer ist das Potential für kognitive Dissonanzen und um so stärker ist das unangenehme Gefühl, wenn sich eine Position nicht wie gewünscht entwickelt. Die Stärke der emotionalen Bindung zu einer Entscheidung ist von mehreren Faktoren abhängig. So kann eine kognitive Dissonanz nur entstehen, wenn eine Entscheidung freiwillig und nicht von Dritten getroffen wird. Führt beispielsweise ein Derivate-Händler lediglich eine Kundenorder aus, so besitzt der Händler keine emotionale Bindung zu der eingegangenen Position. Die eigene wahrgenommene Verantwortung und die Normabweichung bei der Entscheidung sowie die Höhe der Kosten für eine Entscheidungsrevision haben ebenfalls Einfluss auf die Stärke der emotionalen Bindung.

Je höher die emotionale Bindung zu einer Entscheidung, desto größer ist das Risiko des unbewussten Einsatzes von Mechanismen zum Schutz des Selbstbildes, wenn sich die eingegangene Position entgegen der eigenen Erwartungen bzw. der Vorstellungen entwickelt. Verlustbringende Positionen werden dann, aufgrund der abnehmende Sensitivität, nicht selten viel zu spät geschlossen.

Neben den hier exemplarisch aufgeführten Mechanismen gibt es eine Vielzahl von weiteren kognitiven Verzerrungen, die von den beiden Psychologen Daniel Kahneman und Amos Tversky wissenschaftlich untersucht und ausführlich beschrieben wurden und einer rationalen Entscheidung nicht selten entgegenstehen. Aus diesem Grund sollte der Entscheidungsprozess im Rahmen eines Overlay-Managements soweit wie möglich objektiviert und von subjektiven, menschlichen Einflüssen befreit werden. Insbesondere in volatilen Marktphasen ist es von Vorteil, wenn keine emotionale Bindung zu einer eingenommenen Position besteht, sondern ausschließlich objektive Kriterien zur Anwendung kommen.

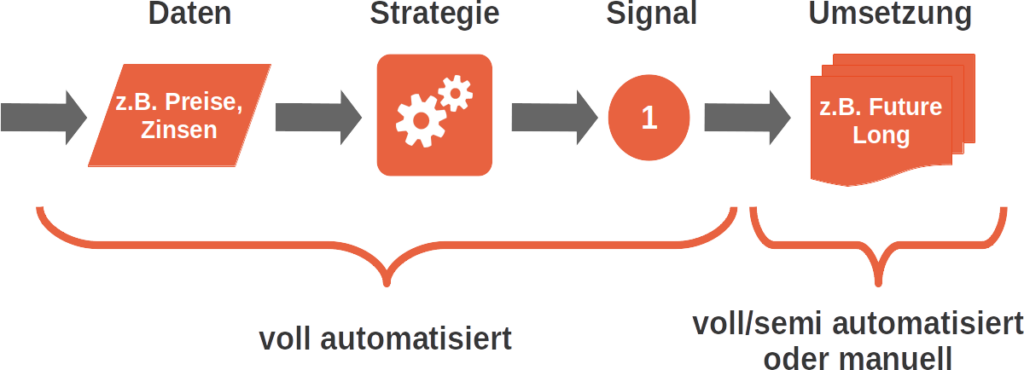

Der erfolgreiche Einsatz quantitativer Strategien setzt eine professionelle Strategieentwicklung, ein ausgefeiltes Qualitätsmanagement sowie eine disziplinierte Umsetzung der Signale voraus. Darüber hinaus müssen klare und eindeutige Regeln für den Einsatz und die Umsetzung von Overlay-Strategien definiert werden; und dies bevor eine Strategie produktiv eingesetzt wird.

Der Fokus meiner Aktivitäten und meiner Leidenschaft liegt auf der Entwicklung von quantitativen Overlay-Strategien, die klare und eindeutige Signale generieren und keinen Interpretationsspielraum hinsichtlich der umzusetzenden Positionierung bieten. Die Signale der Strategien müssen lediglich nüchtern und emotionslos in den jeweiligen Portfolios umgesetzt werden.